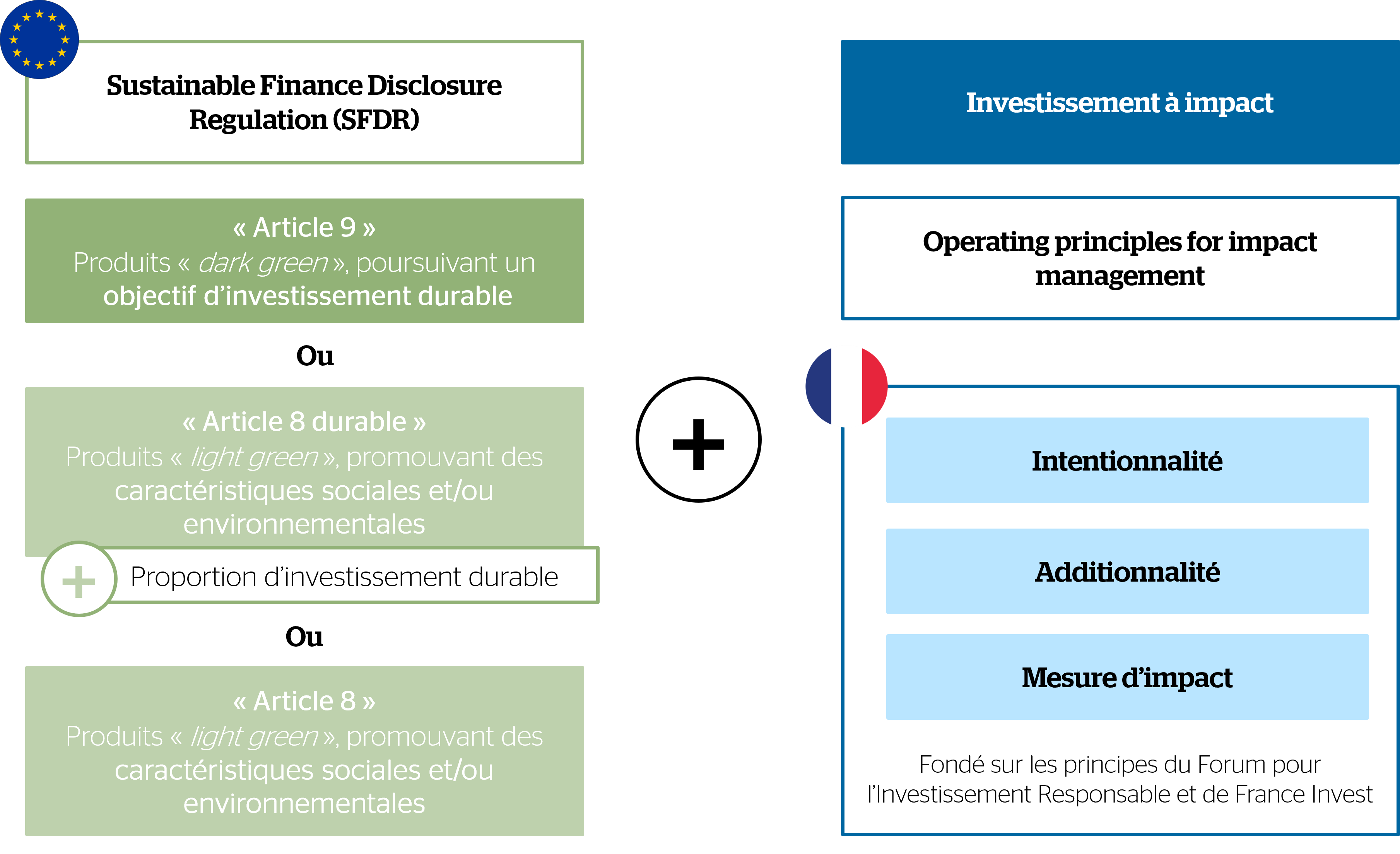

Le cadre réglementaire européen (plus spécifiquement, le sustainable investment du règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers, dit SFDR) et le cadre volontaire de l’investissement à impact appartiennent à deux univers différents : un de hard law obligatoire et un de soft law, organisé par des standards propres à l’investissement à impact, nationaux (FIR-France Invest) et internationaux (Operating Principles for Impact Management – OPIM, Impact Management Project –IMP).

La finance à impact est une sous-catégorie de la finance durable, qui va au-delà d’une analyse ESG des entités, mais cible explicitement les entreprises générant un impact positif, environnemental, social et/ou sociétal.

C’est un marché en pleine croissance, très attractif, qui peine à être régulé. Pour l’année 2020, le Global Impact Investing Network (GIIN) estime à 715 milliards de dollars la taille du marché des investissements à impact (offre en capital de plus de 1 700 investisseurs à impact)[1]. Ces chiffres traduisent une très forte demande des investisseurs, mais posent également un risque de voir la finance à impact devenir une catégorie « parapluie » répondant à ces demandes croissantes d’investissements.

On assiste aujourd’hui à une confusion des notions de sustainable investment, au sens du règlement SFDR (produit qui poursuit un objectif environnemental et/ou social), et d’investissement à impact. Si ces deux cadres peuvent s’articuler, ils doivent être appliqués strictement séparément et conformément aux efforts de définition du législateur européen (SFDR) et des acteurs de l’investissement à impact pour limiter le risque réputationnel d’impact washing et anticiper un durcissement de la réglementation, qui pourrait venir, dans un second temps, encadrer la notion d’investissement à impact.

L’investissement à impact suppose de formaliser une thèse d’impact qui repose sur 3 piliers : (1) l’intentionnalité de l’investisseur, (2) l’additionnalité de l’investissement, et (3) le dispositif de mesure et de suivi de l’impact. Chez EcoAct, nous recommandons de définir des indicateurs en intensité (comparables, pilotables et agrégables) qui peuvent être comparés/positionnés sur des référentiels scientifiques (trajectoire de réduction alignée avec un scénario 1,5 °C) ou réglementaires (Taxonomie européenne).

Cette thèse d’impact devra être vérifiée à tous les stades du processus d’investissement et sur toute la durée de vie de l’investissement. Elle se rapproche en cela des « éléments contraignants de la stratégie d’investissement utilisés pour sélectionner les investissements et atteindre l’objectif d’investissement durable » requis par le règlement SFDR.

C’est en phase de structuration de l’investissement que la stratégie impact doit pleinement se matérialiser dans la documentation contractuelle pour maximiser l’atteinte de l’impact. Cette concrétisation dépasse les exigences de transparence posées par le règlement SFDR. L’investisseur devra s’assurer que la gouvernance de l’entreprise préserve sa mission sociale/environnementale et aligner intérêts financiers et réalisation d’impact :

– Pour garantir la pérennité de la mission sociale, l’investisseur peut prévoir des clauses de liquidité ou de remboursement anticipé en cas de non-réalisation des objectifs d’impacts ou d’altération de la mission sociale de l’entreprise, mais aussi un décaissement échelonné en fonction de l’impact réalisé ;

– Pour aligner les intérêts financiers avec l’impact recherché, l’investisseur peut prévoir une rémunération variable qui repose sur l’atteinte d’objectifs d’impact définis avec l’entreprise.

Cette concrétisation de l’analyse d’impact menée à tous les stades du processus d’investissement va bien au-delà des exigences du règlement SFDR qui repose sur la transparence des stratégies d’investissement.

L’investisseur à impact devra également réaliser un reporting d’impact qui présente, pour chaque thématique adressée, l’impact positif (qualitatif et/ou quantitatif) généré par les participations grâce à l’investissement accordé. Ce reporting devra être fourni en plus des indicateurs des principales incidences négatives du règlement SFDR (obligatoires depuis le 30/12/2022).

Finalement, définir une stratégie impact suppose (par rapport à un fonds article 9 SFDR) une formalisation poussée de la thèse d’impact, contraignante pendant tout le processus d’investissement (analyse d’impacts historiques et planifiés, analyse de la gouvernance, intégration des objectifs d’impact dans la documentation contractuelle) et la vie de l’investissement (grille d’impact/ESG transmise par le partenaire, revue de l’impact des investissements sur la base de KPIs prévisionnels d’impact).

| Avantages | Contraintes | |

| Thèse d’impact | La formalisation poussée et contraignante de la thèse d’impact positif la rend plus ambitieuse que les stratégies « article 8 » (analyse ESG, politiques d’exclusions) et « article 9 », les objectifs d’investissement durable pouvant être à géométrie variable selon les acteurs.Les définitions proposées par le FIR-France Invest (France), OPIM (international) sont précises et opérationnelles : elles constituent en cela un guide utile pour les acteurs souhaitant s’orienter vers l’impact. | La thèse d’impact est un filtre à l’investissement, obligatoire et non pas indicatif. Cela peut engendrer une contraction de l’univers investissable, ce qui peut s’avérer contraignant.La thèse d’impact doit être respectée pendant toute la durée de l’investissement, impliquant un contrôle régulier de la mission sociale des investis. |

| Structuration de l’investissement | Formaliser dans la documentation contractuelle le caractère sine qua non de l’impact (clause de liquidité, covenant d’impact, fichier de collecte de données d’impact annuel) positionne l’investisseur comme un acteur engagé et concerné par les entreprises qui ont mis la résolution d’une problématique sociale et/ou environnementale au cœur de leur activité. | Les conditions d’investissement ou de financement pour garantir la pérennité de la mission sociale tout au long de l’investissement peuvent être difficilement acceptées dans les tours de table qui réunissent des actionnaires parfois moins exigeants. |

| Relation actionnaire/participation | Le positionnement d’investisseur à impact renforce la légitimité d’une politique d’engagement et de suivi (collecte de données souvent contraignante) chez l’entreprise investie, l’impact étant la raison d’être de l’investissement. | X |

| Mesure d’impact et reporting | La définition et le reporting d’indicateurs quantitatifs, personnalisés, « scalable » à la croissance de l’activité et atteignables, permet d’asseoir ses décisions d’investissement/réinvestissement sur des bases objectives et robustes, de piloter l’impact sur toute la durée de vie de l’investissement. | La mesure est fondée sur des KPIs qualitatifs et/ou quantitatifs, « sur mesure » aux entreprises investies, qui posent des enjeux de développement de méthodologies spécifiques, de collecte de données et de consolidation au niveau du fonds.Un reporting supplémentaire à produire (en plus des Principle Adverse Impact du règlement SFDR). |

[1] The GIIN, Annual impact investor survey 2020

Nous devons réduire nos émissions de 55 % d’ici 2050 pour atteindre les objectifs fixés par l’Accord de Paris. Dans ce contexte, chaque organisation doit s’engager dans une trajectoire vers zéro émission nette.

Les ambitions et les actions climatiques sont cependant très hétérogènes en fonction des organisations, des secteurs et des zones géographies. L’enjeu est donc de communiquer vos engagements de manière précise et cohérente avec la science du climat tout en étant transparent et accessible.

C’est pourquoi, nous avons rédigé ce guide de communication pour vous permettre de :

N’hésitez pas à nous contacter si vous souhaitez un accompagnement dans la communication de vos engagements !

Vous accompagner, c’est partager non seulement nos expertises en matière de transition environnementale mais aussi les dernières actualités climat et biodiversité, nos décryptages et des publications pour vous éclaircir dans votre trajectoire zéro émission nette.

Pour vous abonner à notre newsletter et recevoir nos dernières actualités, indiquez-nous votre adresse e-mail dans le champ ci-contre.